Теперь, когда прошло 15 лет с того времени, как Майк начал играть в гольф и инвестировать, он был уже отличным игроком в гольф, имел значительный инвестиционный портфель и на много лет больше инвестиционного опыта, чем я. Я же в свои 25 лет только учился азам игры в гольф и в инвестирование.

Я говорю об этом потому, что, независимо от того, молоды вы или стары, учиться каким-либо основам, особенно игры, очень важно. Большинство людей, перед тем как начать играть в гольф, берут кое-какие уроки, чтобы научиться основам. Но, к несчастью, большинство людей не учатся простейшим основам инвестирования, перед тем как начать инвестировать свои кровно заработанные деньги.

— Теперь, когда у тебя есть и работают два твоих плана — план защищенности и план комфорта — я объясню тебе основы инвестирования, — сказал богатый папа. Затем он продолжал, говоря, что слишком много людей начинают инвестировать, не имея этих первых двух работающих планов, а это весьма рискованно: После того как эти два плана будут у тебя четко выполняться, ты сможешь экспериментировать и обучаться более экзотическим приемам с использованием различных инвестиционных средств. Вот почему я ждал, пока ты не спеша запустишь эти два механических инвестиционных плана, перед тем как продолжить наши уроки.

— Основное правило инвестирования номер один, — сказал богатый папа, — это всегда знать, какой вид дохода ты пытаешься получить.

В течение многих лет богатый папа повторял Майку и мне, что существуют три разных вида дохода:

1. Заработанный — доход, обычно получаемый от работы или какого-то вида труда. Самая распространенная форма — зарплата. Это облагаемый самым высоким налогом вид дохода, поэтому с его помощью труднее всего достичь богатства. Когда вы говорите ребенку: "Надо иметь хорошую работу", то тем самым советуете ему трудиться для получения заработанного дохода.

2. Портфельный — доход, обычно получаемый от бумажных активов, таких как акции, облигации, инвестиционные фонды и т. п. На сегодняшний день он является наиболее популярным видом инвестиционного дохода просто потому, что бумажными активами намного легче управлять и их легче содержать, чем любые другие.

3. Пассивный — доход, обычно получаемый от недвижимости. К нему относятся также доходы в виде роялти [17] по патентам и лицензионным соглашениям. Тем не менее в 80 % случаев получается от недвижимости (в этом случае существует много налоговых льгот).

Между моими двумя папами шел непрекращающийся спор по поводу того, что родители должны говорить своим детям. Мой бедный папа всегда говорил мне: "Хорошо учись в школе, чтобы получать хорошие оценки. Если у тебя будут хорошие оценки, ты сможешь получить хорошую работу. Тогда ты станешь честным тружеником". Когда Майк и я ходили в школу, богатый папа тихо посмеивался над такой идеей. Он говорил: "Твой папа — честный труженик, но он никогда не станет богатым, если будет продолжать так думать. Ребята, если вы будете слушать меня и если хотите стать богатыми, то будете стараться иметь большой портфельный и пассивный доходы".

Тогда я еще полностью не понимал того, о чем говорили оба отца и в чем была разница их философии. Теперь, в 25 лет, я начал кое-что понимать. Мой отец в свои 52 года начинал все заново, сосредоточившись исключительно на заработанном доходе, на том, что всю свою жизнь считал единственно правильным. Мой богатый папа был богат и наслаждался жизнью просто потому, что имел большие доходы всех трех видов. И теперь я знал, что вид дохода, ради получения которого я был готов работать не покладая рук, — это не заработанный доход.

— Базовое правило инвестирования номер два, — сказал

богатый папа, — конвертировать заработанный доход в портфельный или пассивный доход как можно эффективнее.

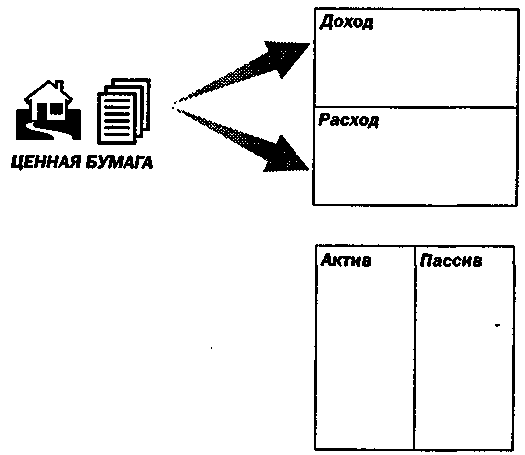

Затем он начертил в своем желтом блокноте следующую диаграмму:

— И это, в сущности, все, что должен делать инвестор, — с улыбкой суммировал богатый папа. — Это основа основ.

— Но как я буду делать это? — спросил я. — Где мне взять деньги, если у меня их нет? А что случится, если я их потеряю?

— Как, как, как… Ты как индейский вождь в старом фильме, — сказал богатый папа.

— Но это серьезные вопросы, — пожаловался я.

— Я знаю, что серьезные. Но пока что я просто хочу, чтобы ты понял основы. Позже я перейду к этим «как». Ладно? И гони прочь черные мысли. Видишь ли, риск всегда присутствует в инвестировании, так же как и. в жизни. Люди, которые видят во всем только плохое и избегают риска, лишают себя большинства возможностей. Понял?

Я кивнул:

— Понял. Начинать с основ.

— Основное правило инвестирования номер три, — сказал богатый папа, кивая в ответ на мое предыдущее замечание, — это сохранить ценность твоего заработанного дохода, купив ценность — акции или недвижимость, — которая, по твоим расчетам, должна конвертировать твой заработанный доход в пассивный или в портфельный доход.

— Ценность в ценность? — переспросил я. — Путаница какая-то. Для полного счастья не хватает только активов и пассивов.

— В самую точку, — сказал богатый папа. — Сейчас я расширяю твой словарный запас. Наконец настало время пойти дальше простого понимания понятий «актив» и «пассив» — понимания, которого, кстати сказать, большинство людей так и не достигают. Но сейчас я хочу отметить то, что не всякая ценная бумага или недвижимость обязательно являются активом, как считают большинство людей.

— Вы хотите сказать, что акции или владение недвижимостью являются ценными бумагами, но при этом могут не являться активами? — спросил я.

— Совершенно верно. Однако многие средние инвесторы не видят разницы между ценной бумагой и активом. Многие люди, включая многих профессионалов, не видят ее. Многие люди называют всякую ценную бумагу активом.

— Так в чем же эта разница? — спросил я.

— Ценная бумага — это то, что, по твоим расчетам, должно обезопасить твои деньги. И обычно эти ценные бумаги находятся в жестких рамках правительственного законодательства. Именно поэтому организация, которая следит за большей частью мира инвестиций, называется Комиссией по ценным бумагам и биржам, сокращенно — КЦББ. Заметь, что она не называется комиссией по активам и биржам.

— То есть правительство знает, что ценные бумаги не всегда являются активами, — заключил я.

Богатый папа кивнул и продолжал:

— Она не называется и комиссией по ценным бумагам и гарантиям. Правительство понимает, что все, что оно в состоянии сделать, — это жестко поддерживать набор правил и делать все возможное для поддержания порядка, обеспечивая выполнение этих правил. Оно не гарантирует, что каждый покупающий ценную бумагу сделает деньги. Вот почему ценные бумаги не называются активами. Помнишь основное определение: актив кладет деньги тебе в карман и находится в колонке доходов; пассив вынимает деньги из твоего кармана и находится в колонке расходов? Это просто азы финансовой грамотности. Я кивнул.

— Так что это дело инвестора — знать, какие ценные бумаги являются активами, а какие — пассивами, — подытожил я, начиная понимать, к чему клонит богатый папа.

— Верно, — сказал богатый папа, а затем взял блокнот и нарисовал следующую диаграмму:

— Путаница для многих инвесторов начинается тогда, когда кто-то говорит им, что ценные бумаги являются активами. Средние инвесторы с тревогой относятся к инвестированию, потому что просто купить ценную бумагу еще не означает сделать деньги. Сложность при покупке ценной бумаги заключается в том, что инвестор также может потерять деньги, — сказал богатый папа.

17

Лицензионный платеж владельцу патента.